Quem anda nisto do FIRE em Portugal sabe bem: uma das primeiras barreiras que aparece é a questão dos impostos. Começas a ler sobre a regra dos 4% para viver do investimento, fazes contas rápidas ao teu portfolio de ETFs, e de repente bate aquela dúvida: “Espera, mas não se paga 28% sobre os lucros? Isso come quase um terço do que retiro!”

Eu lembro-me perfeitamente de quando me deparei com isso. Estava a planear o meu caminho para a independência financeira, com IWDA na corretora, e pensei: “Ok, 28% é bom para saber à partida, mas com o englobamento e aquelas deduções à coleta, deve ficar por aí uns 14% ou coisa que o valha”. Na prática, as contas complicam-se. Há as isenções por tempo de detenção, as taxas marginais, deduções à coleta e outros fatores a ter em conta. Muita gente desiste e assume o pior.

Pior ainda é quando ouves histórias de quem opta por PPRs em vez de ETFs só por causa dos impostos. “Ah, no PPR com mais de 8 anos pagas só 8,6% e podes pagar o crédito habitação a 8%, enquanto nos ETFs são sempre 28%“. Embora os PPRs tenham o seu mérito, esta afirmação ignora o poder do englobamento para o investidor de longo prazo em ETFs. Com um planeamento cuidado, a taxa de imposto pode ser drasticamente reduzida, muito abaixo dos 28% e em muitos casos, até abaixo dos 8,6%, dependendo do teu levantamento anual.

A Regra de Ouro para o Investidor de Longo Prazo

A grande mudança para os investidores em Portugal chegou com a Lei n.º 31/2024. A alteração ao Artigo 43.º do CIRS, introduzida por esta lei, é um dos benefícios mais significativos para investidores de longo prazo, trata-se de uma exclusão parcial de tributação, que reduz a base sobre a qual o imposto incide. As regras são as seguintes:

• Período de detenção < 2 anos: 0% do lucro é excluído (100% é tributável).

• Período de detenção ≥ 2 anos e < 5 anos: 10% do lucro é excluído (90% é tributável).

• Período de detenção ≥ 5 anos e < 8 anos: 20% do lucro é excluído (80% é tributável).

• Período de detenção ≥ 8 anos: 30% do lucro é excluído (70% é tributável).

Esta exclusão reduz o rendimento coletável, que é o montante que será sujeito às taxas progressivas de IRS caso se opte pelo englobamento. E para a maioria dos cenários FIRE, com levantamentos anuais “normais”, o englobamento é a escolha mais acertada.

O problema é que ninguém tinha uma ferramenta simples para testar isso tudo. Até agora. Analisei as leis do IRS, testei fórmulas com exemplos reais e confirmei todos os cálculos para garantir que tudo bate certo. O resultado? Uma calculadora que te mostra detalhadamente quanto pagas de impostos num levantamento, considerando englobamento, isenções por tempo e deduções simplificadas. E sim, inclui opção para casais.

No fundo, é para quem, como eu, quer números concretos em vez de “deve ficar por aí”. Vamos ver como funciona.

O que Esta Calculadora Faz, na Prática

A ideia é simples: inseres os teus dados básicos, agregado familiar (1 ou 2 pessoas), quantos anos têm as unidades de participação que vais vender, o valor total que levantas, quanto investiste inicialmente e ainda os custos de transação. E ela faz o resto.

O cálculo baseia-se nas regras fiscais para 2025 (assumindo o englobamento, que é quase sempre melhor para FIRE), utilizando os seguintes elementos-chave:

- Dedução de custos: Antes de calcular qualquer imposto, a calculadora subtrai ao teu lucro os custos de transação (comissões de compra e venda) que inseriste. Isto garante que só pagas imposto sobre o lucro líquido real.

- Exclusão por tempo de detenção: Um benefício crucial (previsto no Art. 43º CIRS) que reduz a fatia do lucro sobre a qual pagas imposto. O valor desta exclusão depende diretamente de há quantos anos deténs o investimento (explicado acima).

- Escalões progressivos de IRS (escalões do Continente): As taxas que se aplicam ao teu lucro variam de 12,5% a 48%, dependendo do montante (conforme Art. 68º CIRS). A calculadora encontra o teu escalão e aplica a taxa e a parcela a abater corretas. Se fores um casal (“2 Pessoas”), ela divide primeiro o lucro tributável por dois (o “quociente”) antes de aplicar as taxas, o que geralmente resulta num imposto muito mais baixo.

- Deduções à coleta: A calculadora considera a dedução mais comum, as Despesas Gerais Familiares (Art. 78º-B CIRS), que permite abater 250€ por pessoa (ou 500€ para um casal). Este valor pode ser editado se tiveres outras deduções (saúde, educação, habitação, etc.) para uma simulação ainda mais precisa.

- Devolução do município: A calculadora permite-te inserir a percentagem de devolução de IRS do teu município (que pode ir até 5%), abatendo esse valor diretamente ao imposto final a pagar. Para encontrar este valor, se o teu município não estiver na lista, consulta a lista oficial (no link da calculadora) e insere o resultado de “5% – (Taxa de participação do município)”. Por exemplo, se o teu município participa com 3% no IRS, o valor a inserir na calculadora é 2.

Porquê englobamento?

Porque para levantamentos anuais moderados, típicos do FIRE, a taxa efetiva resultante do englobamento é quase sempre mais vantajosa do que a taxa liberatória fixa de 28%. A calculadora segue os passos corretos do cálculo fiscal: primeiro, apura o lucro tributável, aplicando a exclusão por tempo de detenção ao lucro bruto. Depois, calcula a coleta provisória, aplicando a taxa do escalão de IRS correspondente (e usando o quociente familiar no caso de um casal). Finalmente, subtrai as deduções à coleta (como as Despesas Gerais Familiares) e a devolução do município para chegar ao imposto final a pagar.

No final, terás o valor do imposto a pagar, o levantamento líquido e as taxas efetivas, tanto sobre o lucro como sobre o total levantado.

É tudo automático, mas transparente: cada passo tem uma legenda com a fórmula e fontes oficiais do Portal das Finanças. Se houver erros (espero que não), avisa-me nos comentários.

Variáveis Importantes

Crescimento dos ETFs: É considerado um crescimento realista de 7% ao ano (líquido de inflação) para os investimentos. Isso significa que o valor investido duplica em cerca de 10 anos e quadruplica em cerca de 20 anos, graças ao efeito do juro composto.

FIFO (First In, First Out) artigo 43.º, n.º 8d do Código do IRS: Ao fazer levantamentos, a lei obriga a retirar primeiro o capital mais antigo (o que foi investido há mais tempo). Por isso, é necessário recalcular anualmente a composição de cada levantamento: qual a “idade” das UPs (Unidades de Participação) de ETFs que estão a ser vendidas.

Coeficiente de Desvalorização da Moeda: Estou ciente da existência deste ajuste, mas decidi não o incluir nos cálculos. Até ao momento, não existe nenhum pedido vinculativo da Autoridade Tributária (AT) do meu conhecimento que o confirme para mais-valias em ETF, e o meu pedido de informação não vinculativa foi respondido negativamente (indicaram que para o ETFs se usava o código G20 na declaração).

O que é o Coeficiente: É um fator oficial que corrige o valor de aquisição de ativos em função da inflação acumulada, reduzindo artificialmente as mais-valias tributáveis. Imagina que compraste um ETF por 100€ há 10 anos e hoje vendes por 200€. Com inflação acumulada de 20%, o coeficiente ajustaria o custo de compra para 120€ e tributas apenas 80€ de mais-valia, em vez de 100€.

Um Exemplo Passo a Passo

Um Exemplo Passo a Passo

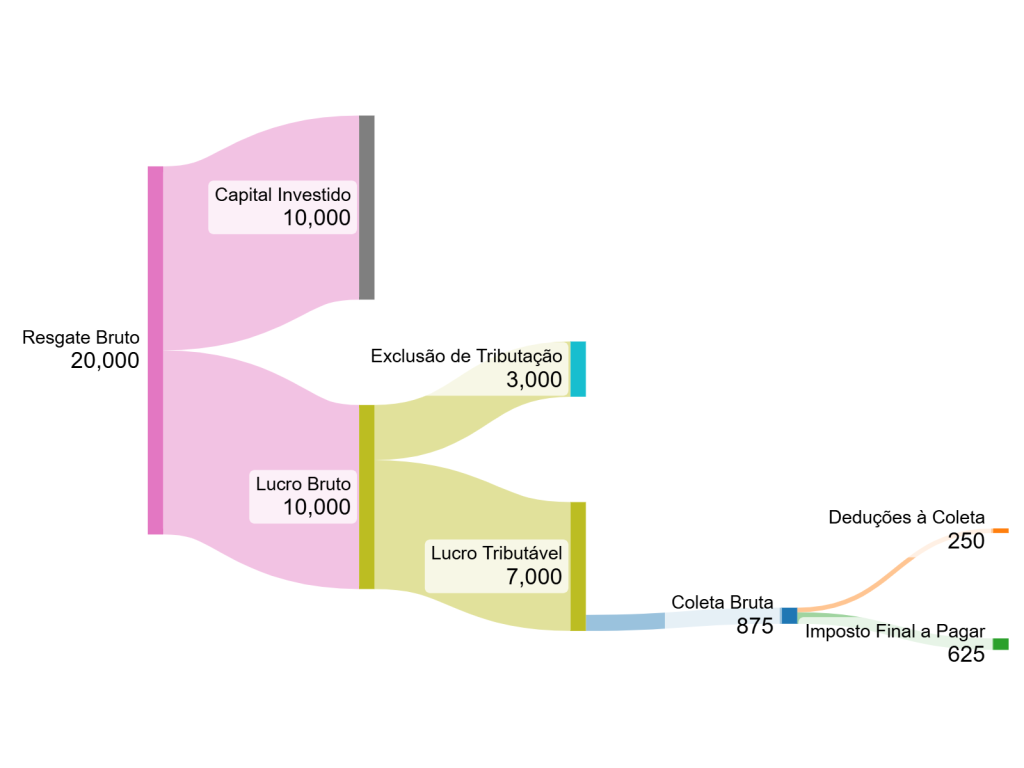

Suponhamos que és solteiro e queres levantar 20 000€ por ano (cerca de 1 667€ por mês). Tens o dinheiro investido há 10 anos e investiste inicialmente 10 000€. Com um rendimento médio de 7% ao ano, o valor duplicou, passando para 20 000€, o que significa um lucro de 10 000€

É normal ficar confuso nesta parte. “Então mas eu não investi 10 000€ duma vez” e, de facto, a maior parte das pessoas não investe tudo de uma vez (lump sum). A estratégia comum é o DCA: investes, por exemplo, 1 000 € por mês durante 10 meses, totalizando os mesmos 10 000 € investidos. E é o levantamento desses 10 000€ que simulamos aqui.

Inseres:

- Agregado: 1 pessoa

- Anos de Detenção: 10

- Resgate Bruto: 20 000€

- Capital Investido: 10 000€

- Custos de Compra/Venda: 0€

Cálculo do Imposto (com Englobamento):

- Lucro Bruto: 10 000€ (20 000€ – 10 000€)

- Exclusão de Tributação: Como o investimento tem mais de 8 anos, 30% do lucro é excluído. Apenas 70% é tributável

- Lucro Tributável (Rendimento Coletável): 7 000€ (70% de 10 000€)

- Aplicação dos Escalões de IRS: O rendimento de 7 000€ enquadra-se no 1º Escalão de IRS (até 8 059€), taxa de 12,5%

- Coleta Bruta: 875€ (7 000€ × 12,5%)

- Deduções à Coleta: 250€ (Despesas Gerais Familiares)

- Taxa do Município: 0%

- Imposto Final a Pagar: 625€ (875€ – 250€)

Resultados Finais:

- Resgate Líquido: 19 375€ (20 000€ – 625€)

- Taxa Efetiva sobre o Lucro: 6,3% (625€ / 10 000€)

- Taxa Efetiva sobre o Resgate Bruto: 3,1% (625€ / 20 000€)

No exemplo anterior, com 20 000€ levantados (1 667€/mês) e 10 000€ investidos há mais de 8 anos, o imposto total foi de apenas 625€, ou seja, uma taxa efetiva de 6,3% sobre o lucro. E isto já considera as regras reais de englobamento, exclusão de tributação e deduções.

Para referência, um solteiro só começa a pagar imposto quando o lucro ultrapassa cerca de 2 858€.

Mas o mais interessante é ver como estes valores evoluem com o tempo e com diferentes montantes. Se o teu dinheiro duplicar em 10 anos, a taxa efetiva será baixa, mas não nula. No entanto, continua muito inferior aos 28% da taxa liberatória e até abaixo dos 8,6% dos PPRs.

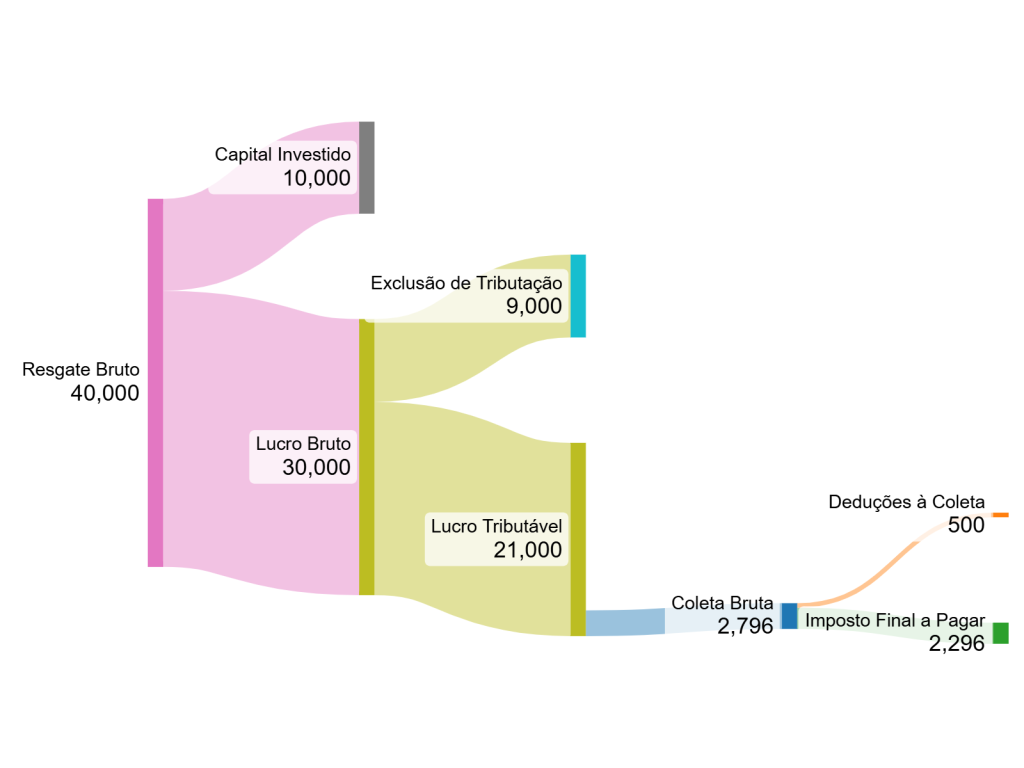

Claro que quanto mais tempo tens o dinheiro investido maior vai ser o lucro e mais impostos vais pagar, especialmente se o FIRE for a 2 onde precisas de mais dinheiro. Mas mesmo assim há boas notícias. Supõe que és casado (2 pessoas no agregado) e queres levantar 40.000€ (3.333€/mês). Tens o dinheiro investido há 20 anos, investiste 10.000€, fazendo contas com um rendimento médio de 7% em que o valor duplica a cada 10 anos e quadruplica em 20 anos, tens um lucro de 30.000€.

Inseres:

- Agregado: 2 pessoas

- Anos de Detenção: 20

- Resgate Bruto: 40 000€ (3 333€/mês)

- Capital Investido: 10 000€

- Custos de Compra/Venda: 0€

Cálculo do Imposto (com Englobamento):

- Lucro Bruto: 30 000€ (40 000€ – 10 000€)

- Exclusão de Tributação: Como o investimento tem mais de 8 anos, 30% do lucro é excluído, ficando 70% tributável

- Lucro Tributável (Rendimento Coletável): 21 000€ (70% de 30 000€)

- Aplicação dos Escalões de IRS: O rendimento por contribuinte de 10 500€ (21 000€ ÷ 2) enquadra-se no 2º Escalão de IRS (até 12 160€), taxa de 16,0%

- Coleta Bruta: 2 796€ ((10 500€ × 16,0%) – 282€ × 2)

- Deduções à Coleta: 500€ (250€ por pessoa × 2)

- Valor devolvido pelo município: 0€

- Imposto Final a Pagar: 2 296€ (2 796€ – 500€)

Resultados Finais:

- Resgate Líquido: 37 704€ (40 000€ – 2 296€) (3 142€/mês)

- Taxa Efetiva sobre o Lucro: 7,7% (2 296€ / 30 000€)

- Taxa Efetiva sobre o Resgate Bruto: 5,7% (2 296€ / 40 000€)

Neste caso, o casal levanta 40 000€ por ano (cerca de 3 333€ por mês), tendo investido 10 000€ há 10 anos. O investimento duplicou a cada década, resultando num lucro de 30 000€. 📈

Aplicando as regras do englobamento e a exclusão de 30% por mais de 8 anos de detenção, apenas 21 000€ são tributáveis. Como o quociente familiar divide este valor por dois, cada contribuinte declara 10 500€, o que o coloca no 2.º escalão de IRS. Depois de aplicadas as taxas, as parcelas a abater e as deduções à coleta, o imposto final a pagar é de cerca de 2 296€.

Ou seja, o casal levanta 40 000€, paga 2 296€ em impostos e fica com 37 704€ líquidos, o que representa uma taxa efetiva de 7,7% sobre o lucro e de 5,7% sobre o total levantado. 💡

Para referência, o limite a partir do qual um casal começa a pagar imposto é de cerca de 5 715€ de lucro. Abaixo deste valor, o imposto seria nulo.

Agora depois deste texto e números todos o que era mesmo bom era ter um gráfico para perceber de forma visual a partir de quanto se paga impostos e quanto! Ok!

Aqui está:

Imposto Efetivo sobre Mais-Valias (FIRE)

Este gráfico mostra o imposto efetivo (em %) a pagar em função do lucro (mais-valias), para solteiro (azul) e casal (verde). Considera-se a isenção máxima de 30% para investimentos detidos por mais de 8 anos, sem custos de transação e com deduções padrão (250€ para solteiro, 500€ para casal). O imposto começa a ser pago quando o lucro bruto excede 2.858€ para solteiro e 5.715€ para casal.

Pronto, aqui está a calculadora:

Experimenta com os teus números e vê como fica o teu plano. Se as contas acima te baralharam, na calculadora tens o cálculo passo a passo, com explicação do que está a acontecer aos valores linha por linha. E para aqueles que já conhecem o meu trabalho, os habituais links para as fontes onde podem confirmar tudo em vez de acreditar só na minha palavra.

NOTA: Para facilitar a compreensão dos cálculos, a nomenclatura utilizada nesta calculadora foi adaptada para uma linguagem acessível e não corresponde sempre aos termos técnicos oficiais da Autoridade Tributária.

Calculadora de Impostos em Levantamentos para FIRE - Válido para 2025

Esta calculadora simula os impostos em levantamentos de investimentos (ex: ETFs) para um cenário FIRE, assumindo o englobamento e a ausência de outros rendimentos. Para casais em tributação conjunta, seleciona "2 Pessoas".

Insere os teus dados para obter uma estimativa fiscal:

DADOS DE ENTRADA

Valor total que levantas da corretora (capital investido + lucro).

Custos de compra e venda deduzidos do lucro bruto (se houver).

RESULTADOS DO CÁLCULO

Valores Brutos

Fórmula: Resgate Bruto - Capital Investido - Custos

Fase 1: Redução da Base

Benefício por detenção de longo prazo. Reduz a base sobre a qual o imposto incide. (Fonte: Art. 43º CIRS)

Fórmula: Lucro Bruto - Lucro Excluído

Fase 2: Aplicação da Taxa

Para casais, o lucro tributável é dividido por 2 antes de aplicar os escalões.

Fórmula: (Rendimento por Contribuinte × Taxa Marginal) - Parcela a Abater. (Fonte: Art. 68º CIRS)

Fase 3: Redução da Fatura Fiscal Final

Valor pré-preenchido (250€/500€), mas pode ser editado se tiveres outras deduções. (Fonte: Art. 78º-B CIRS)

Fórmula: Coleta Total Bruta - Dedução

% de devolução aplicada à coleta líquida (de 0 a 5). Valor calculado com base no imposto final. (Fonte)

Se o teu minicípio não estiver na lista vai a Lista de municípios e insere 5 menos o valor que está na lista.

Métricas Finais

Fórmula: Resgate Bruto - Imposto Final Líquido

Notas importantes:

- Estes cálculos assumem pessoas sem dependentes e sem outros rendimentos.

- É usado o englobamento (taxas progressivas), que é geralmente mais vantajoso que a taxa liberatória de 28% para cenários FIRE.

- Não considera retenções na fonte em ETFs estrangeiros ou outros fatores complexos.

- Os valores podem mudar com atualizações fiscais. Verifica sempre no Portal das Finanças.

💡 Na prática: o que realmente importa

Cada caso é um caso, e a calculadora serve exatamente para isso, para aplicares os teus valores e veres o resultado real. No entanto, há algumas conclusões gerais que vale a pena reter.

📊 As regras fiscais e as exclusões por tempo de detenção mudaram a equação. Por isso, na maioria dos cenários típicos de quem segue o caminho FIRE em Portugal, a carga fiscal efetiva sobre os lucros deve ficar entre os 6% e 8% (e entre os 3% e 6% do resgate bruto), muito abaixo daquela imagem de “28% fixos” que corre por aí. Com englobamento, aplicação das exclusões e as deduções usuais, as taxas efetivas sobre o lucro costumam ser moderadas; em muitos casos são claramente inferiores ao que a maior parte das pessoas espera.

💶 E não esquecer que os custos de transação e a participação do município na devolução do IRS ainda podem baixar mais o impacto fiscal que vimos acima. A chave é simples: entender o processo, usar a calculadora com os teus dados e planear os levantamentos de forma consciente.

✅ No fundo, a boa notícia é esta: viver dos teus investimentos em Portugal é fiscalmente mais viável do que parece à primeira vista, desde que saibas como consolidar as vantagens que a lei permite.

No FIRE, os impostos já não têm de ser um mistério. Se este artigo de ajudou, partilha ou comenta abaixo. Boas contas!💪

2 Responses

Bom dia Caro Nuno

Desde já, parabéns por todo o conteúdo e iniciativa nesta temática das finanças pessoais e FIRE.

Tenho uma questão relativemente ao simulador e enquadramento desta fiscalidade; o escalão de irs que considera para o englobamento é o da mais valia na venda do etf ou o escalção de irs onde se inserem os rendimentos anuais?

Antecipadamente grato

Bom dia, e obrigado pelas palavras.

Boa pergunta, porque aqui há muita confusão.

No englobamento não existe um “escalão das mais-valias”. O escalão de IRS é sempre o que resulta do rendimento coletável total do ano.

A calculadora assume um cenário FIRE típico, ou seja, ausência de outros rendimentos (sem salários, pensões, rendas, etc.). Nesse caso, o rendimento coletável do ano é apenas a mais-valia tributável dos ETFs, já depois da exclusão por tempo de detenção prevista no Art. 43.º do CIRS e, no caso de casal, depois de aplicado o quociente familiar.

É esse valor que determina o escalão de IRS usado no cálculo.

Se existirem outros rendimentos no mesmo ano, esses valores somam-se à mais-valia englobada e podem empurrar o contribuinte para escalões superiores. Esse cenário não está incluído nesta calculadora, de forma intencional, para isolar o caso FIRE “puro”. A razão por trás disto é que para contemplar o cenário de outros rendimentos, a calculadora tornava-se demasiado complexa tanto de programar como de preencher.